文/沧海一土狗

ps:3000字

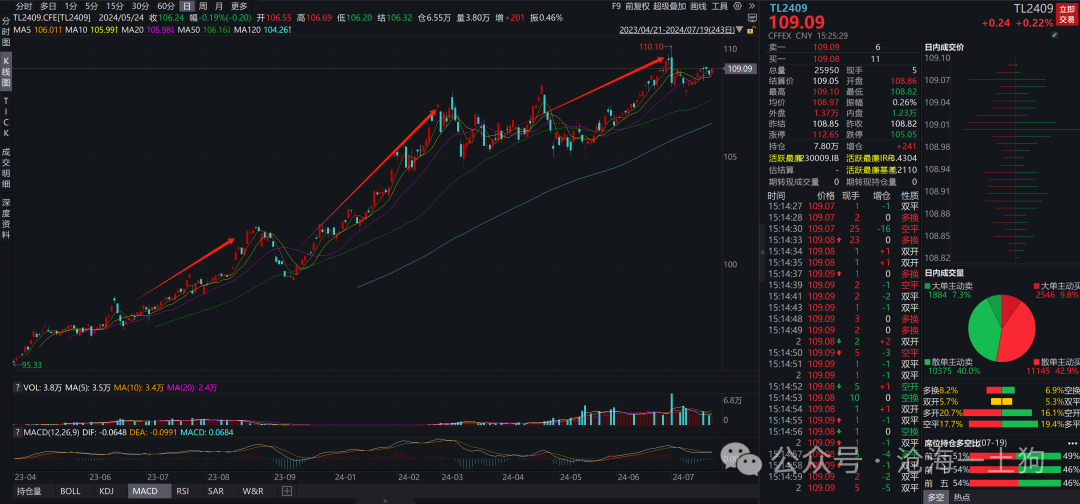

债券市场经历了漫长的牛市,30年国债利率持续地保持在2.50%以下。如果我们把它转化成国债期货的形式,这个趋势会更为明显:

在这样一个大背景下,央行开始了干预,从连续喊话到建立卖空长债的机制,央行做了很多努力。

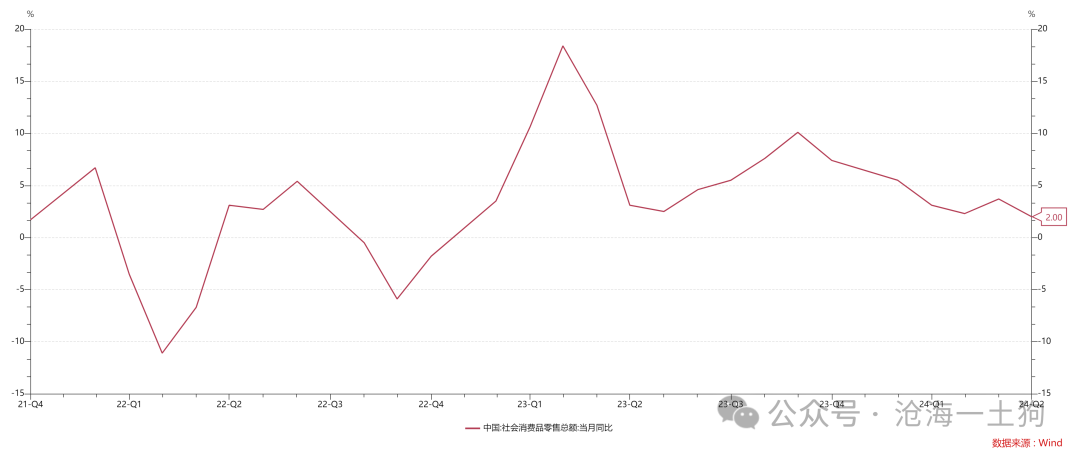

然而,债券投资者对此却颇有微词。他们期待“长债利率进一步下行”,并对此保持强烈的信心,他们的理由在于,内需不行,投资者们会很理性地把储蓄投入到债券市场。因此,债券多头认为,央行的干预有悖于整个大势,注定不会成功。

那么,我们该找一个怎样的模型来平衡市场和央行的冲突呢??道德心理学提供了一个方案。

道德心理学家乔纳森-海特在他的《正义之心》中有一个核心比喻:我们在90%的意义上是黑猩猩,10%是蜜蜂。

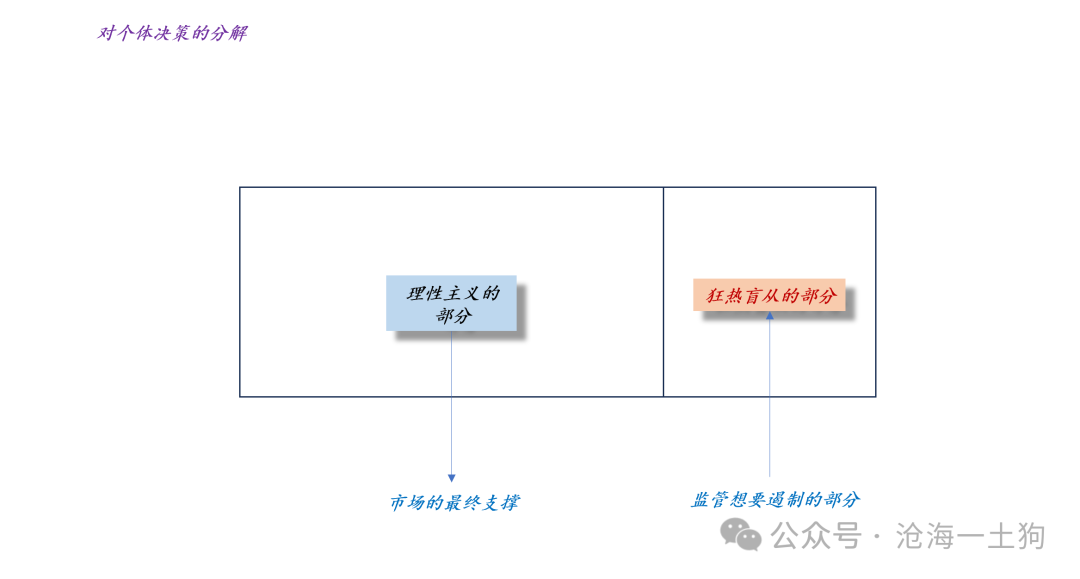

当一个投资者做出决策时,既有黑猩猩的部分——自私、理性主义的部分——起作用,也有蜜蜂的部分——集体主义、盲从的部分——起作用。

有了这个框架,我们就能明白,市场和央行的想法劈叉了。

市场argue的重点在于理性主义的部分,内需不振,长债收益率缺乏上行的动能。

然而,央行的重点在于盲从的部分,很大比率的投资者只是盲从,只是被大势裹挟着来到了长债市场。

这种盲从十分普遍,涉及到生活的方方面面,包括流行的衣服款式、流行歌手、锻炼风气、热点新闻、环境恐慌、食物时尚等等。

如上图所示,我们可以对个体决策基础做一个分解,从人性的角度来看,债券多头想要挣两部分钱,一部分是理性主义的部分,另一部分是狂热盲从的部分。监管只是想遏制狂热盲从的部分,并没有多大的意向去扭曲理性主义的部分。

这就是近期故事的全部,双方斗争的真实战场并不是理性主义的部分,而是狂热盲从的部分。

事实上,盲从是一股极其重要的力量,它会破坏市场的有效性,而不是维护市场的有效性,因此,政府的监管是有逻辑基础的。

道德心理学家做了很多尝试,试图从【对个体有利】的角度解释【盲从现象】(ps:《美德的起源》马特-里德利,这本书有点文献综述性质,需要有一些道德心理学基础,另外这本书翻译的挺烂的):

1、那些不随大流的人在某种程度上会受到惩罚;

2、随大流会即时得到好处,就像沿着道路正确的一边行车的情形那样;

3、人们只是毫无理性的喜欢别人做什么就跟风做什么;(ps:等于没解释)

4、大家都凭自己的主见得出了同样的结论;

5、第一个做决定的人告诉其他人该如何思考;

然而,这些解释都是失败的。

如果我们超脱【对个人有利】的层次,转到【对集体有利】的层次,那么,解释就极其简单了。

人类社会是由集体、超有机体组成的。在一个集体成员必须合力与其他集体竞争的世界里,盲从所带来的集体内部的凝聚力是个强有力的武器。集体做出的决定可以是任意的,但是,它必须是全体服从的决定,这一点更加重要。

由于集体之间的竞争太过剧烈或者频繁,不可能全部靠民主商量来解决,于是,【盲从】就成为一个十分有效的响应方案,虽然那个决定未必是最优决定,但是,它是一个最快速的集体响应。

为了快速响应,我们牺牲了准确,盲从是协助转化的生物学基础。

搞清楚这一点,我们就能明白,对个人来说,随大流的方案跟【正确与否】没啥关系,集体主义的道德模块迫使我们去随大流,如果别人都去干一件事情,但是,我们没参与,我们会感觉到很难受。

上帝就是这么设计我们的。

因此,集体无意识地【盲流】是十分经常的事情,我们也无法事先知道【什么事情会突然火一下】,但是,站在政府的角度,它需要去甄别一些需要干预的【盲流】。譬如,集体抢板蓝根,集体抢盐,集体排斥某个族裔,集体抢股票,集体抢房子,集体抢债券等等。

那么,站在投资的角度,盲从的力量会给我们什么启示呢??盲从的力量给投资提供了安全边际。

最近,还发生了一件特别有趣的事情。

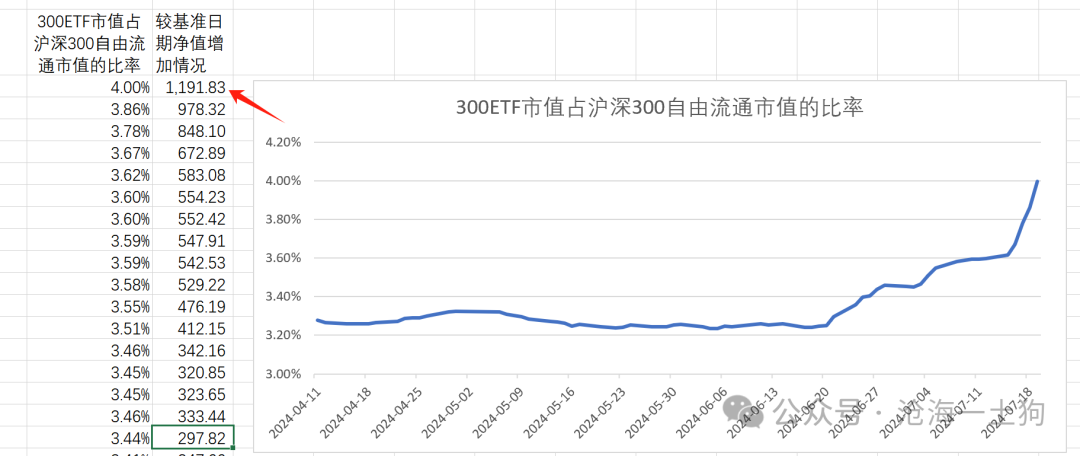

7月5日的那个周末,一篇3万字的雄文点燃了整个市场的“悲观情绪”,一时间各种“悲观论调”刷屏。有趣的是,这篇文章竟然成了反指,文章落地后,第二个交易日300ETF持续拉升,截止本周五收盘,离前期高点只有不到3%的距离了。

究其原因,主力在近一个月以来,进行了大规模的维稳操作,单纯300etf这个口径,他们就买入了近1200亿。这是一个十分有趣的现象。

事实上,集体悲观也是一种“狂热的盲从”,我们已经忘了“经济是否环比变得更差”,我们看到别人悲观,然后,就跟着悲观。argue的理由就在于,你看大家都那么悲观,这市场怎么好得起来??

然而,这种分析忘掉了另一个重要参与者——政府,主力为了扭转悲观预期,采取了大量的买入操作(ps:政府的一个职能就是用来矫正集体盲从的)。很多人不清楚【1200亿】什么概念,我们可以对比这样一个新闻中的数据,

根据媒体报道,手握定价权的【量化私募基金】巅峰时的规模在1.21万亿左右,现在大概缩减到7800亿的规模,1200亿大概是他们巅峰规模的10%。所以,1200亿很多。

对于稳定内需,不少人有一个十分搞笑的想法,希望政府搞一万亿出来,给大家“发消费券”。

实际上,这样做对扭转预期一点作用都没有。这就好比,大堤决口了,你一车一车往里倒沙子。

最近的经历给我们提供了一个更加经济的做法,那就是不断地买300etf。

买1200亿的效果大家已经看到了,大家可以设想一下追加到2400亿是什么效果,追加到3600亿是什么效果,追加到4800亿是什么效果。根本不用追加到1.2万亿,我们就能知道【悲观预期】会如何。

本质上,我们都是一群从众的可怜虫。

要知道,发消费券发1.2万亿,那些钱彻底被花掉了,国家要背1.2万亿的债;申购1.2万亿的300etf,钱还在只是去投资了,大概率是会挣钱的。你们还觉得国家会发消费券吗??

在这里,我们并不是去强调,主力会买多少300etf,只是想去表达,购买300etf是扭转悲观预期最经济的办法。

所以,我们根本不用去操心【悲观预期】如何如何,那只是一种惯性的集体行为,跟理性扯不到一丁点边。

那么,是不是意味着所有人都可以参与这个游戏,让主力给自己“抬轿子”呢??有些人可以,有些人不可以。

【限制卖出】遏制了套利资金,让很多资金无法去套利主力的维稳资金。在这里,我们就不具体展开【限制卖出】的流动性原理了。

最终的结论是,如果主力继续大量买入300ETF,那么,【限制卖出】必然存在;反之,如果放开卖出了,那么,主力不再会继续买入300ETF。

这就好比农夫和蛇做了一笔交易,救你可以,但是,你不能咬我。为了避免让自己处于不利地位,农夫事先把蛇的嘴捆住了。这就是,大量买入300ETF和【限制卖出】的故事。

当然,很多非专业人士未必搞得清楚【限制卖出】的作用,等哪一天市场真的放量了,你们就明白了。

文章的最后,我们可以得出以下结论:

1、集体盲从不是为个人利益所准备的一种机制,它是为集体利益准备的;

2、在很多场景下,快速的集体响应比什么都重要;

3、因此,个人随大流不一定对个人有利,这要看运气;

4、集体盲从会导致市场间歇性地失效,因此,政府需要一定的对冲来矫正它;

5、如果政府反向对冲的力量够大,那么,集体会产生反向的盲从;

6、本质上,我们都是一群从众的可怜虫;

ps:数据来自wind,图片来自网络

1、《美德的起源》 玛特-里德利

2、《正义之心》乔纳森-海特

3、《道德的演化》理查德-乔伊斯

End

苹果用户请扫二维码,安卓用户可点击链接:

沧海一土狗的知识星球

本号唯一的知识星球号

定位:升级认知框架的思维实验室

星球的主体是一系列具备一致性的模型

星主每天会通过增量讯息和市场反馈检验模型

这个检验过程就是每日的股市和债市复盘

因此,这一系列模型也是动态升级的

此外,星球里还有对重要的现象或事件的点评

以及一些跟公众号内容不同的随笔

欢迎加入杠杆股票是什么

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP